インボイス発行事業者となる場合でも、「インボイス」という名称の書類を新たに作成する必要はありません。

現在の請求書や領収書等に不足する項目を追加するイメージで大丈夫です。

インボイス対応のクラウド会計ソフト

Misoca

「Misoca」は弥生シリーズを展開している弥生株式会社のクラウド見積・納品・請求書サービスです。インボイス制度に対応した証憑の発行が可能です。

個人事業主の方はこちらから「Misoca」の詳細をご覧ください。

インボイス制度に対応したMisoca(個人事業主向け)

法人の方はこちらから「Misoca」の詳細をご覧ください。

> インボイス制度に対応したMisoca(法人向け)

2023年10月1日から「インボイス制度」が始まります。

運送会社も例外ではありません。

現在免税事業者である軽貨物の運送会社にとって特に影響が大きいと思われます。

インボイス制度とは?

インボイス制度とは、複数税率に対応した消費税の仕入税額控除の方式です。

正式には、「適格請求書等保存方式」と言います。

仕入税額控除を受けるには、「インボイス発行事業者」(適格請求書発行事業者)が交付する「インボイス」(適格請求書)等の保存が要件となります。

誤解を恐れずに分かりやすく言うと、売手が買手のためにインボイス(適格請求書)を交付し、買手は交付されたインボイスを保存して仕入税額控除の適用を受けるという制度です。

インボイス(適格請求書)とは

インボイスとは、「売手が、買手に対し正確な適用税率や消費税額等を伝えるための手段」であり、一定の事項が記載された請求書や納品書などをいいます。

インボイス発行事業者登録制度

インボイスを交付できるのは、税務署長の登録を受けたインボイス発行事業者に限られます。

インボイス発行事業者となるためには、登録申請手続を行い、登録を受ける必要があります。

登録を受けることができるのは、課税事業者に限られます。

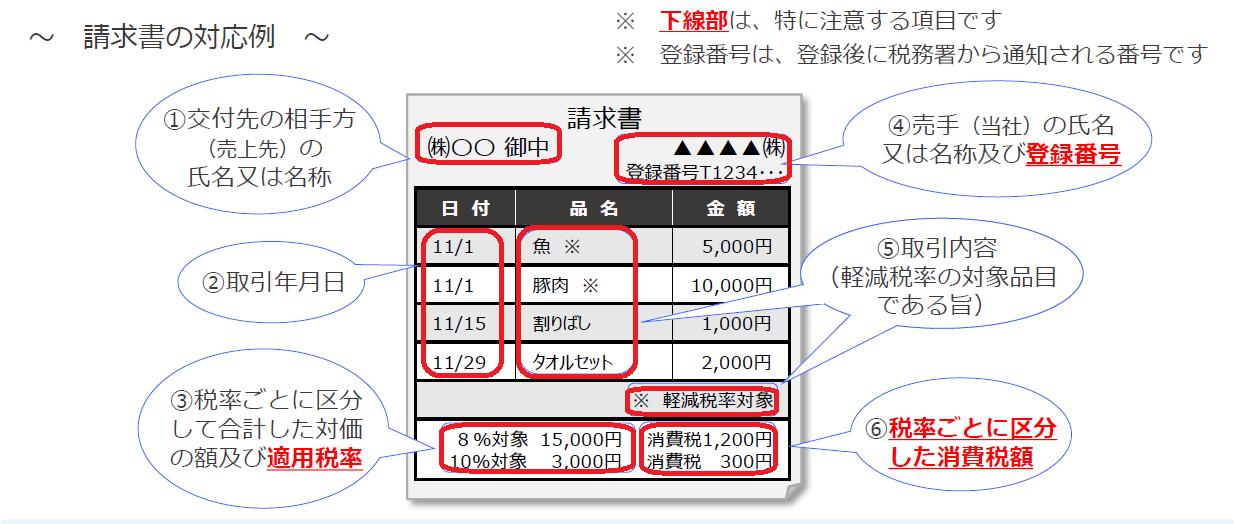

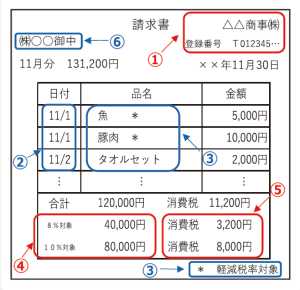

適格請求書の記載事項

適格請求書に記載しなければならない事項は、下記の通りです。

①適格請求書発行事業者の氏名又は名称及び 登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した対価の額(税抜き又は税込み)及び 適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名又は名称

インボイス制度に登録するかどうかの判断

適格請求書発行事業者になるためには、課税事業者である必要があります。

現在免税事業者の人は、登録を受けるかどうかの判断を以下の2点から検討・確認してみてはいかがでしょうか。

- 売上先(買手)からインボイスの交付を求められるかどうか

- 登録を受けた場合と受けなかった場合

1.売上先(買手)からインボイスの交付を求められるかどうか

- 課税事業者である買手は、仕入税額控除のために、売手が交付するインボイスが必要

- 課税事業者であっても簡易課税制度を選択している買手は、インボイスが不要

- 免税事業者である買手や消費者は、インボイスが不要

2.登録を受けた場合と受けなかった場合

- 登録を受けた場合は、インボイスが交付でき、課税事業者として消費税の申告が必要

- 登録を受けない場合は、インボイスを交付できませんが、課税事業者となる必要はない

- 必要に応じて、取引先(売上先や仕入先)と価格を含めた取引条件の見直しを相談する

インボイス発行事業者となる場合

インボイス発行事業者となる場合でも、「インボイス」という名称の書類を新たに作成する必要はありません。

現在の請求書や領収書等に不足する項目を追加するイメージで大丈夫です。

インボイス対応のクラウド会計ソフト

Misoca

「Misoca」は弥生シリーズを展開している弥生株式会社のクラウド見積・納品・請求書サービスです。インボイス制度に対応した証憑の発行が可能です。

個人事業主の方はこちらから「Misoca」の詳細をご覧ください。

インボイス制度に対応したMisoca(個人事業主向け)

法人の方はこちらから「Misoca」の詳細をご覧ください。

> インボイス制度に対応したMisoca(法人向け)